- 59.00 KB

- 2022-04-29 14:28:23 发布

- 1、本文档共5页,可阅读全部内容。

- 2、本文档内容版权归属内容提供方,所产生的收益全部归内容提供方所有。如果您对本文有版权争议,可选择认领,认领后既往收益都归您。

- 3、本文档由用户上传,本站不保证质量和数量令人满意,可能有诸多瑕疵,付费之前,请仔细先通过免费阅读内容等途径辨别内容交易风险。如存在严重挂羊头卖狗肉之情形,可联系本站下载客服投诉处理。

- 文档侵权举报电话:19940600175。

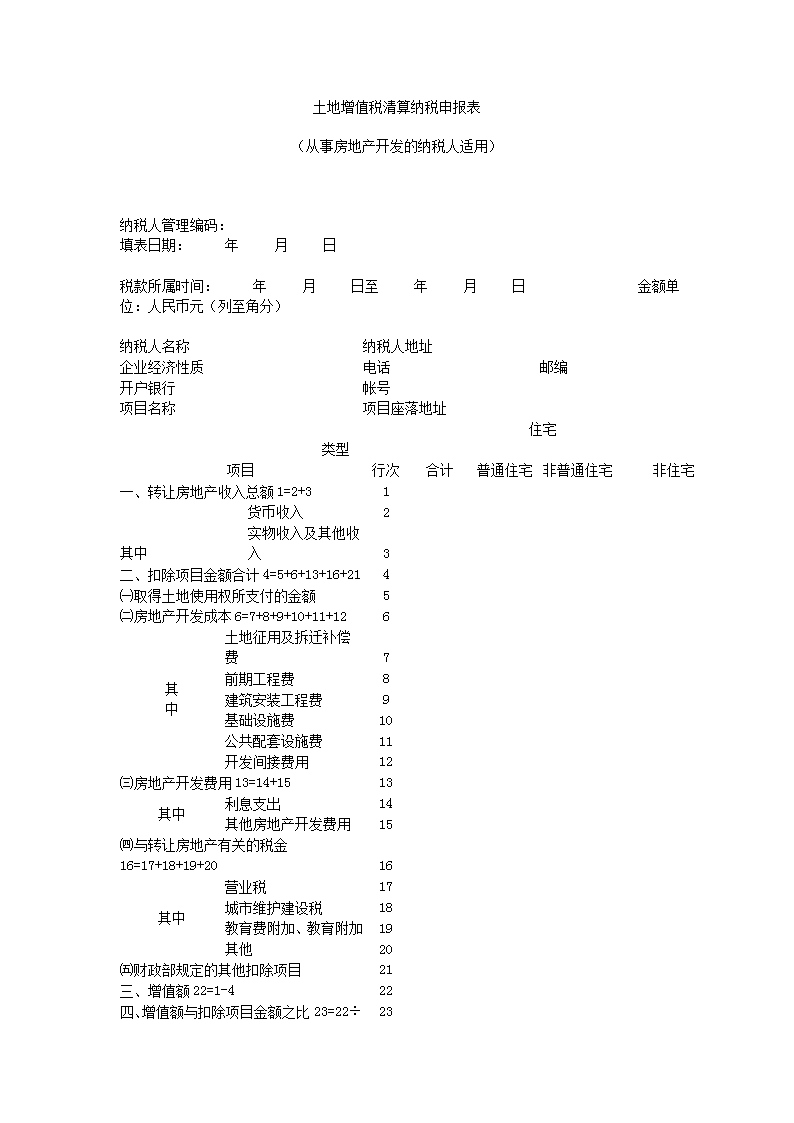

'土地增值税清算纳税申报表(从事房地产开发的纳税人适用) 纳税人管理编码: 填表日期: 年 月 日税款所属时间: 年 月 日至 年 月 日 金额单位:人民币元(列至角分)纳税人名称 纳税人地址 企业经济性质 电话 邮编 开户银行 帐号 项目名称 项目座落地址 类型 项目行次 合计住宅非住宅普通住宅非普通住宅一、转让房地产收入总额1=2+31 其中货币收入2 实物收入及其他收入3 二、扣除项目金额合计4=5+6+13+16+214 ㈠取得土地使用权所支付的金额5 ㈡房地产开发成本6=7+8+9+10+11+126 其 中土地征用及拆迁补偿费7 前期工程费8 建筑安装工程费9 基础设施费10 公共配套设施费11 开发间接费用12 ㈢房地产开发费用13=14+1513 其中利息支出14 其他房地产开发费用15 ㈣与转让房地产有关的税金16=17+18+19+2016 其中营业税17 城市维护建设税18 教育费附加、教育附加19 其他20 ㈤财政部规定的其他扣除项目21 三、增值额22=1-422 四、增值额与扣除项目金额之比23=22÷23

4五、适用税率(%)24 六、速算扣除系数(%)25 七、应纳土地增值税税额26=22×24-4×2526 八、已缴土地增值税税额(含预缴)27 九、应补(退)土地增值税税额28=26-2728 授权代理人(如果你已委托代理申报人,请填写下列资料)声 明我声明:此纳税申报表是根据《中华人民共和国土地增值税暂行条例》及其《实施细则》的规定填报的,我确信它是真实的、可靠的、完整的。为代理一切税务事宜,现授权 (地址) 为本纳税人的代理申报人,任何与本报表有关的来往文件都可寄与此人。授权人签字: 声明人签字: 纳税人签章: 代理申报税务中介机构签字(盖章):主管税务机关受理(盖章):日期:纳税人单位公章: 执业注册税务师签字:受理日期:日期: 联系电话: 联系电话: 注:本表一式三份、主管税务机关二份、受理后退还纳税人一份。 填 表 说 明 一、适用范围 本表为从事房地产开发的纳税人进行土地增值税清算时填报。二、表头项目 1.纳税人管理编码:按税务机关编排的代码填写。 2、税款所属时间为首次转让房地产之日起至清算之日止。三、表中项目 1、项目名称:填写纳税人所开发并转让的房地产开发项目全称。

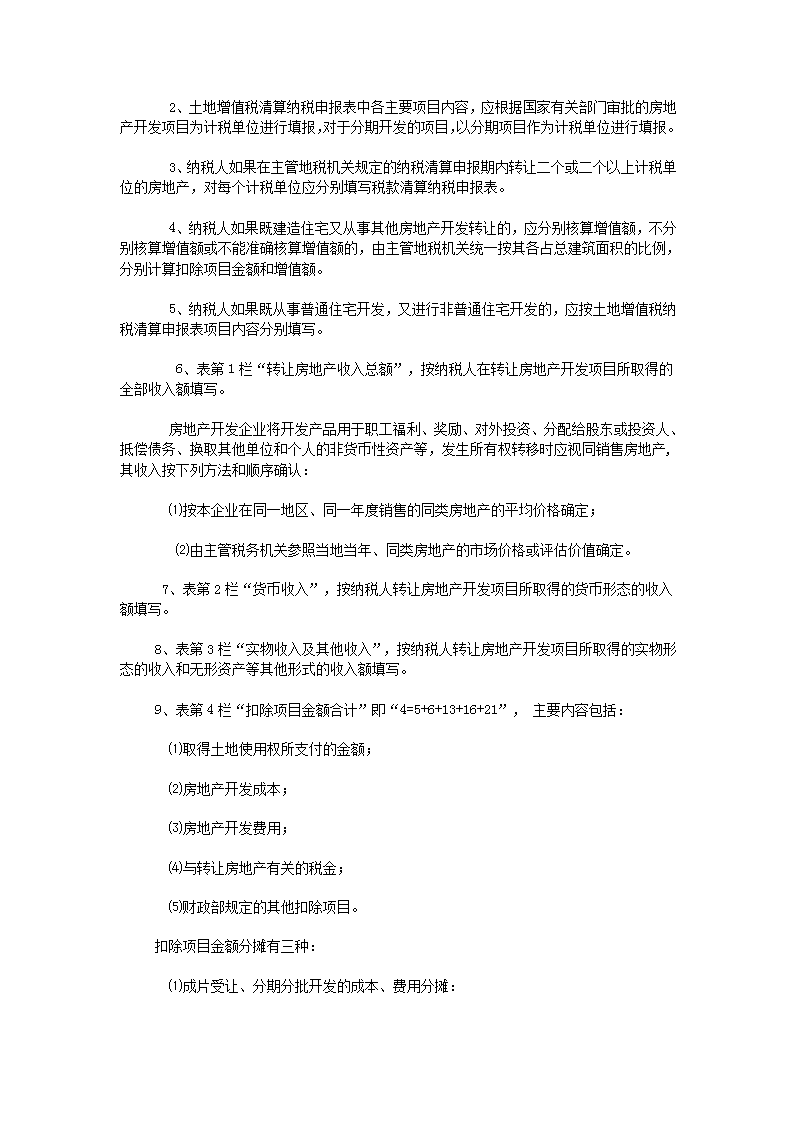

2、土地增值税清算纳税申报表中各主要项目内容,应根据国家有关部门审批的房地产开发项目为计税单位进行填报,对于分期开发的项目,以分期项目作为计税单位进行填报。 3、纳税人如果在主管地税机关规定的纳税清算申报期内转让二个或二个以上计税单位的房地产,对每个计税单位应分别填写税款清算纳税申报表。 4、纳税人如果既建造住宅又从事其他房地产开发转让的,应分别核算增值额,不分别核算增值额或不能准确核算增值额的,由主管地税机关统一按其各占总建筑面积的比例,分别计算扣除项目金额和增值额。 5、纳税人如果既从事普通住宅开发,又进行非普通住宅开发的,应按土地增值税纳税清算申报表项目内容分别填写。 6、表第1栏“转让房地产收入总额”,按纳税人在转让房地产开发项目所取得的全部收入额填写。 房地产开发企业将开发产品用于职工福利、奖励、对外投资、分配给股东或投资人、抵偿债务、换取其他单位和个人的非货币性资产等,发生所有权转移时应视同销售房地产,其收入按下列方法和顺序确认: ⑴按本企业在同一地区、同一年度销售的同类房地产的平均价格确定; ⑵由主管税务机关参照当地当年、同类房地产的市场价格或评估价值确定。 7、表第2栏“货币收入”,按纳税人转让房地产开发项目所取得的货币形态的收入额填写。 8、表第3栏“实物收入及其他收入”,按纳税人转让房地产开发项目所取得的实物形态的收入和无形资产等其他形式的收入额填写。 9、表第4栏“扣除项目金额合计”即“4=5+6+13+16+21”,主要内容包括: ⑴取得土地使用权所支付的金额; ⑵房地产开发成本; ⑶房地产开发费用; ⑷与转让房地产有关的税金; ⑸财政部规定的其他扣除项目。 扣除项目金额分摊有三种: ⑴成片受让、分期分批开发的成本、费用分摊:

纳税人成片受让土地使用权后,分期分批开发,转让房地产的,其扣除项目金额的确定,可按转让土地使用权的面积占总面积的比例计算分摊,或按建筑面积计算分摊,也可按税务机关确认的其他方式计算分摊。 ⑵多个房地产项目共同的成本费用分摊: 属于多个房地产项目共同的成本费用,应按清算项目可售建筑面积占多个项目可售总建筑面积的比例或其他合理的方法,计算确定清算项目的扣除金额。 ⑶同一个项目多种产品共同的成本费用分摊: 对纳税人既建造住宅又从事其他房地产开发的,统一按其各占总建筑面积的比例,分别计算扣除项目金额。 10、表第5栏“取得土地使用权所支付的金额”,包括纳税人为取得土地使用权所支付的地价款和按国家统一规定交纳的有关费用。 ⑴纳税人为取得土地使用权所支付的地价款: ①按照《中华人民共和国城镇国有土地使用权出让和转让暂行条例》的规定,以协议、招标、拍卖等出让方式取得土地使用权的,为支付的土地出让金; ②以行政划拨方式取得土地使用权的,为转让土地使用权时按规定补交的出让金; ③以转让方式取得土地使用权的,为支付的地价款。 ⑵按国家统一规定交纳的有关费用,是指纳税人在取得土地使用权过程中为办理有关手续,按国家统一规定交纳的有关的登记、过户手续费。 11、表第6栏“房地产开发成本”即“6=7+8+9+10+11+12”,按表第7栏至表第12栏合计填写。 12、表第7栏至表第12栏,应根据《中华人民共和国土地增值税暂行条例》和《中华人民共和国土地增值税暂行条例实施细则》具体规定的从事房地产开发所实际发生的各项开发成本的具体数额填写。包括土地征用及拆迁补偿费、前期工程费、建筑安装工程费、基础设施费、公共设施配套费、开发间接费用。 土地征用及拆迁补偿费,包括土地征用费,耕地占用税,劳动力安置费及有关地上,地下附着物拆迁补偿的净支出,安置动迁用房支出等。 前期工程费,包括规划,设计,项目可行性研究和水文,地质,勘察,测绘,"三通一平"等支出。 建筑安装工程费,是指以出包方式支付给承包单位的建筑安装工程费,以自营方式发生的建筑安装工程费。

基础设施费,包括开发小区内道路、供水、供电、供气、排污、排洪、通讯、照明、环卫、绿化等工程发生的支出。 公共配套设施费,包括不能有偿转让的开发小区内公共配套设施发生的支出。 开发间接费用,是指直接组织,管理开发项目发生的费用,包括工资、职工福利费、折旧费、修理费、办公费、水电费、劳动保护费、周转房摊销等。 注意:如果有些房地产开发成本是属于整个房地产项目的,而该项目同时包含了二个或二个以上的计税单位的,要对该成本在各计税项目之间按建筑面积比例进行分摊。 13、表第13栏“房地产开发费用”即“13=14+15”,按如下办法计算: ⑴财务费用中的利息支出,凡能够按转让房地产项目计算分摊并提供金融机构证明的,允许据实扣除,但最高不能超过按商业银行同类同期贷款利率计算的金额。其他房地产开发费用按取得土地使用权所支付的金额及房地产开发成本之和的5%以内予以扣除。 ⑵凡不能提供金融机构证明的,利息不单独扣除,三项费用的扣除按取得土地使用权所支付的金额及房地产开发成本的10%以内计算扣除。 14、表第14栏“利息支出”,按纳税人进行房地产开发实际发生的利息支出中最高不能超过按商业银行同类同期贷款利率计算的金额的数额填写。 如果不单独计算利息支出的,则本栏数额填写为“0”。 15、表第15栏“其他房地产开发费用”,应根据《中华人民共和国土地增值税暂行条例实施细则》第七条(三)的具体规定填写。 16、表第16栏“与转让房地产有关的税金”即“16=17+18+19+20”,按表第17栏至表第20栏合计数填写。 17、表第17栏至表第20栏,按纳税人转让房地产时所实际缴纳的税金数额填写。 18、表第21栏“财政部规定的其他扣除项目”,是指根据中华人民共和国土地增值税暂行条例》和《中华人民共和国土地增值税暂行条例实施细则》等有关规定所确定的财政部规定的扣除项目的合计数。对从事房地产开发的纳税人,可按取得土地使用权所支付的金额与房地产开发成本之和加计20%的扣除。 19、表第24栏“适用税率”,应根据《中华人民共和国土地增值税暂行条例》和《中华人民共和国土地增值税暂行条例实施细则》规定的四级超率累进税率,按所适用的最高一级税率填写。 如果纳税人建造普通标准住宅出售,增值额未超过扣除项目金额20%的,本栏填写“0”。

“普通标准住宅”的认定,根据当地不同时期普通标准住宅界定标准的相关政策进行认定。 20、表第27栏“已缴土地增值税税额”,按纳税人已经缴纳的土地增值税的数额(含预缴额)填写。'

您可能关注的文档

- 2018版企业所得税月(季)度预缴纳税申报表解读之——a类报表主表

- 营改增纳税申报表填写培训(新增值税纳税人)

- 《企业所得税年度纳税申报表(b类)》及填报说明(适用于核定征收企业)

- 酒类消费税纳税申报表

- 个人所得税自行纳税申报表(a表)

- 城镇土地使用税纳税申报表

- 车船税纳税申报表

- 最新2018《增值税纳税申报表(一般纳税人适用)》与附列资料

- 中华人民共和国非居民企业所得税年度纳税申报表

- 车辆购置税纳税申报表

- 车辆购置税纳税申报表

- a06493《增值税纳税申报表(一般纳税人适用)》

- 其他应税消费品消费税纳税申报表

- a06491《增值税纳税申报表(小规模纳税人适用)》

- 《中华人民共和国企业所得税年度纳税申报表(a类)》填报

- 《增值税纳税申报表(一般纳税人适用)》-及其附列资料填写说明

- 纳税申报表的填写与审核(2012.10)

- 《企业所得税年度纳税申报表》填报说明